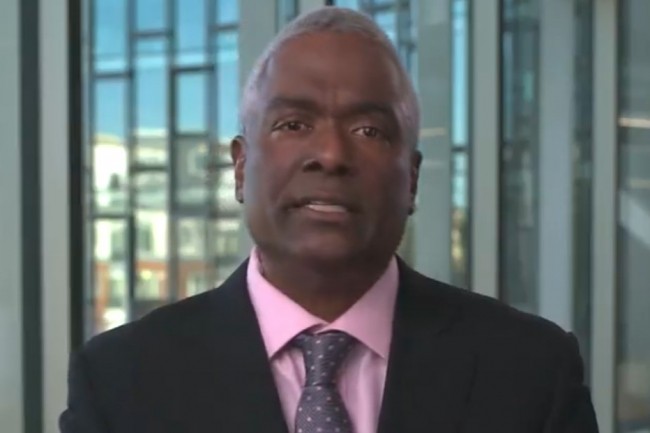

Si netaplicación Aunque superó las previsiones de los analistas para el primer trimestre de 2024, sus ingresos siguieron una tendencia a la baja. Entre mayo y julio pasados, el proveedor de soluciones de almacenamiento generó 1,43 mil millones de facturación frente a 1,59 mil millones un año antes. Un descenso del 10% que constituye más que un accidente, ya que la facturación de la empresa ya había caído un 6% durante el cuarto trimestre de 2023 y un 5% durante los tres meses anteriores. "En un entorno macroeconómico complicado, la demanda sigue siendo moderada y los ciclos de ventas son más largos", comentó George. kurianoEL director ejecutivo de netaplicación. “Recuerde que la facturación del primer semestre de 2023, en particular la de productos, se ha beneficiado de un aumento de los niveles de pedidos pendientes, lo que repercute de un año a otro”, precisó por su parte Michael Berry. el DAF de la empresa.

En términos de rentabilidad, la disminución en los ingresos del último trimestre de netaplicación resultó en una disminución en el margen bruto del 4,8% a 996 M$. Suficiente para pesar sobre los ingresos operativos, impactados también por un aumento en los gastos operativos, que disminuyeron un 30% hasta 178 M$. Habiendo caído en las mismas proporciones, el resultado neto se sitúa en 149 M$.

Las ventas de la nube pública aumentan un 16,6%

El desglose del volumen de negocios trimestral del proveedor muestra claramente que sus dificultades residen en la venta de productos. Perdieron el 25% de su valor a 590 M$mientras que la facturación generada por servicios aumentó un 4,4% hasta 842 M$. En términos de mercados dirigidoes en el de la nube híbrida que netaplicación falta de dinamismo. Aquí, sus ingresos cayeron un 12,3% hasta el 1,28 mil millones. TIENE Por el contrario, el proveedor obtuvo un 16,6% más de facturación que la nube pública. Un área de la cual netaplicación genera así una facturación de 154 M$demasiado débil para contrarrestar su pobre desempeño en la nube híbrida.

“Tengo que admitir que nuestros resultados en la nube pública no son los que esperábamos. Estamos tomando medidas definitivas para perfeccionar nuestro enfoque y retomar el rumbo”, afirmó George. kuriano. “A principios de este año, alineamos la organización de nuestros especialistas en ventas en la nube con las estructuras comerciales de nuestros socios. hiperescaladores. Además, estamos en el proceso de realizar una revisión estratégica para enfocar mejor nuestra cartera de nube, aumentar las ventas de servicios propietarios y mejorar los resultados comerciales. suscripciones”, añadió.

Se esperan más chispas en el segundo trimestre

Para su segundo trimestre de 2024, NetApp prevé ingresos entre 1,45 y 1,6 mil millones. El punto medio de este rango corresponde a una caída del 8% en los ingresos en comparación con el mismo período del año fiscal 2023. El extremo superior corresponde a un crecimiento mínimo en comparación con los $1,570 millones de dólares en facturación generados. Hace 12 meses.

Otras noticias que te pueden interesar