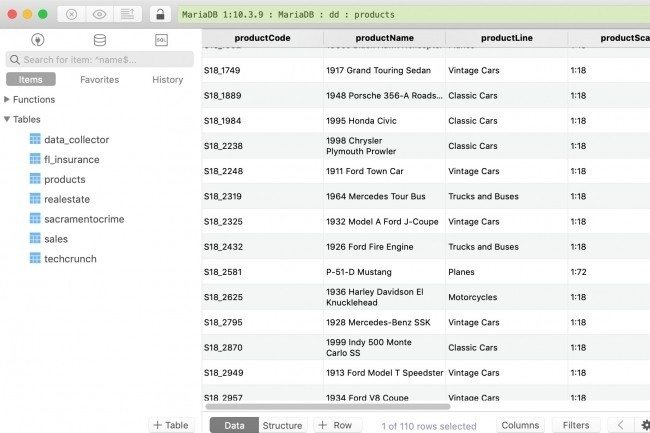

MariaDB vende a fondos

hace 1 año

Los accionistas de MariaDB finalmente votaron por mayoría a favor de la oferta de un trío de fondos de inversión. Sin embargo, esta adquisición plantea la cuestión de la próxima estrategia de la editorial en un contexto financiero aún frágil.

Al final, los accionistas de MariaDB no habrán sucumbido a la oferta de Progress Software de comprar el especialista en RDBMS de código abierto, una bifurcación de MySQL. De hecho, anunciaron su apoyo (hasta el 68,51% del capital) a la propuesta de un trío de fondos, K1, Meridian Bidco (filial de K1) y K5 Capital Advisors. Para que conste, el editor recibió el pasado mes de febrero una oferta de compra de la sociedad de inversión californiana K1 Investment Management por un importe de 37 millones de dólares.

Hay que decir que la empresa ha experimentado muchos problemas en los últimos tiempos. El proveedor ha tenido una serie de despidos, cambio de dirección, división de actividades, advertencias a la Comisión Americana de Bolsa y Valores (SEC). Las dificultades financieras de la empresa comenzaron en diciembre de 2022, cuando decidió salir a bolsa a través de una SPAC (Special Purpose Acquisition Company), es decir, una empresa sin actividad operativa, con Angel Pond Holdings. Después de salir a bolsa, la empresa vio caer su capitalización de mercado de 445 millones de dólares a poco más de 10 millones de dólares a finales de 2023.

Menos deuda y una estrategia por confirmar

Sin embargo, los últimos resultados financieros ofrecen un rayo de esperanza: las pérdidas cayeron de 11,9 millones de dólares a 3,5 millones de dólares. "Hemos demostrado nuestra capacidad para mejorar rápidamente nuestra posición financiera y somos optimistas sobre el desempeño futuro del negocio", dijo Paul O'Brien, director ejecutivo de MariaDB, en un comunicado que acompaña a los resultados financieros. Carl Olofson, vicepresidente de investigación y analista de bases de datos de IDC, dijo que la clave para determinar qué sucederá a continuación es saber por qué ocurrió la adquisición en primer lugar. Para él, hay dos estrategias para los compradores, “la primera es desmantelar la empresa y aprovechar sus activos, lo que aquí no será el caso, porque la empresa realmente no tiene activos”. “La otra es creer que con una buena gestión, un buen enfoque, la empresa puede crecer mucho más allá de su situación actual, obtener beneficios fabulosos, venderla y todos se van contentos”.

El problema para los fondos de inversión será hacer malabarismos con las actividades comerciales de MariaDB y el modelo de código abierto celosamente guardado por la comunidad. El objetivo es añadir servicios de pago como ya ha hecho el proveedor con MaxScale, ColumnStore o Galera Cluster, además de servicios de consultoría, migración y gestión de la nube. El consultor dice que MariaDB "estaba agregando algunas características realmente interesantes e innovadoras, pero algunas fueron eliminadas, lo que significaba que no tenían el dinero para continuar y apoyar su desarrollo".

Si quieres conocer otros artículos parecidos a MariaDB vende a fondos puedes visitar la categoría Otros.

Otras noticias que te pueden interesar